[ad_1]

Mô hình nến Hammer (Cây búa) là một tín hiệu Nến đảo chiều mạnh mẽ báo trước tín hiệu giá của cặp tiền tệ có thể sẽ đảo chiều trong tương lai gần.

Giống như Mô hình nến Shooting Star, Mô hình nến Hammer (nến búa) rất phù hợp cho các nhà đầu tư theo trường phái Price Action và hôm nay kinethuctrade sẽ giới thiệu với bạn về tín hiệu nến đảo chiều mạnh, báo hiệu sớm xu hướng đảo chiều Giá từ giảm sang tăng sắp diễn ra.

1. Mô hình nến búa Hammer là gì?

Trong mô hình nến Nhật, mô hình Hammer – nến búa được các trader sử dụng như một vũ khí mạnh mẽ và lợi hại.

Thông thường trong thực chiến thì nến Hammer vô cùng lợi hại, vì độ hiểu quả của nó mang lại, có thể điều này sẽ khiến một số trader cảm thấy bất ngờ nhưng đó là sự thật, có rất nhiều nhà đầu tư chỉ dùng mỗi phương pháp tìm kiếm nến Hammer và sâu hơn là Pin Bar để tìm kiếm lợi nhuận từ thị trường.

Mô hình nến Hammer là một dạng nến đặc biệt với đặc điểm nhận dạng:

- Có râu nến ở phía dưới dài hơn phần thân nến thực.

- Râu nến phải dài ít nhất gấp 2 lần thân nến thực.

- Nến Hammer có thể là Nến giảm (Bearish – Màu đỏ) hoặc nến Tăng (Bullish – Màu xanh). Màu sắc không quan trọng.

- Râu nến phía trên rất nhỏ, hoặc không có.

Ý Nghĩa của mô hình nến Hammer (nến búa):

Mô hình Hammer là một mô hình đảo chiều tăng, sau một xu hướng giảm. Trong tiếng Nhậ mô hình này được gọi là “takuri” có nghĩa là “cố gắng đo lường độ sâu của nước bằng cách cảm nhận đáy.

Bóng nến dưới không nên có chiều cao gấp đôi chiều cao thân nến, đó là khu vực mà lực mua đẩy giá xuống, nhưng gặp lực bán kháng cự đấy giá tăng ngược lên vùng trên cùng của nến.

- Nến Hammer không nên có bóng tăng, nhưng có thể có nếu đoạn bóng này tương đối nhỏ.

- Thân nến nên nằm trên cùng của vùng biên độ nến. Thân nến có thể là tăng hoặc giảm nhưng tăng sẽ tốt hơn.

- Bóng nến dưới nên dài ít nhất là gấp đôi chiều cao thân nến.

Hoặc cũng có thể được định nghiã như sau:

- Thân nến Hammer vào khoản 30% độ dài bình quân thân nến của khoản 20 nến trước đó.

- Xu hướng của ba nến trước đỏ là giảm.

2. Đặc điểm của nến búa Hammer

Thân nến nhỏ (vì giá mở cửa và giá đóng cửa xấp xỉ bằng nhau)

Bóng nến dài có kích thước ít nhất phải gấp 2 hoặc gấp 3 thân nến.

Tại sao lại có điều này là bởi:

Về mặt tâm lý thị trường, 1 cây nến búa xuất hiện ở cuối xu hướng giảm cho thấy khi thị trường mở cửa, phe bán dường như đã kiểm soát hoàn toàn, tiếp tục đẩy giá xuống thấp hơn nữa.

Tuy nhiên, phe mua tiếp tục tìm mọi cách khống chế, nhằm đẩy giá cao hơn dẫn đến sự chối từ giảm giá, khiến nến bị rút chân và làm cho giá đóng cửa và giá mở cửa gần bằng nhau. Dẫn đến thân nến bị co cụm lại, siêu nhỏ, còn bóng nến thì dài ra, tương tự như cái búa vậy.

Điều này đồng nghĩa, mô hình nến búa Hammer xuất hiện ở cuối xu hướng giảm cho thấy sự từ chối đạt các ngưỡng giá thấp hơn, là dấu hiệu thể hiện áp lực bán đã kết thúc và bắt đầu đảo ngược xu thế để giá TĂNG trở lại.

Tuy nhiên, không phải cứ thấy nến Hammer xuất hiện có nghĩa là bạn MUA vào ngay lập tức, nhất là khi thị trường không có xu hướng rõ ràng.

Bạn cần lưu ý điều này bởi nến Hammer không phải là nến thể hiện xu hướng. Chính vì thế khi xem xét trong hoàn cảnh riêng lẻ Hammer có thể cung cấp tín hiệu sai, đặc biệt khi các nến tiếp theo tạo ra 1 đáy 1 mới.

3. Hướng dẫn xác định điểm vào lệnh với mô hình nến búa Hammer

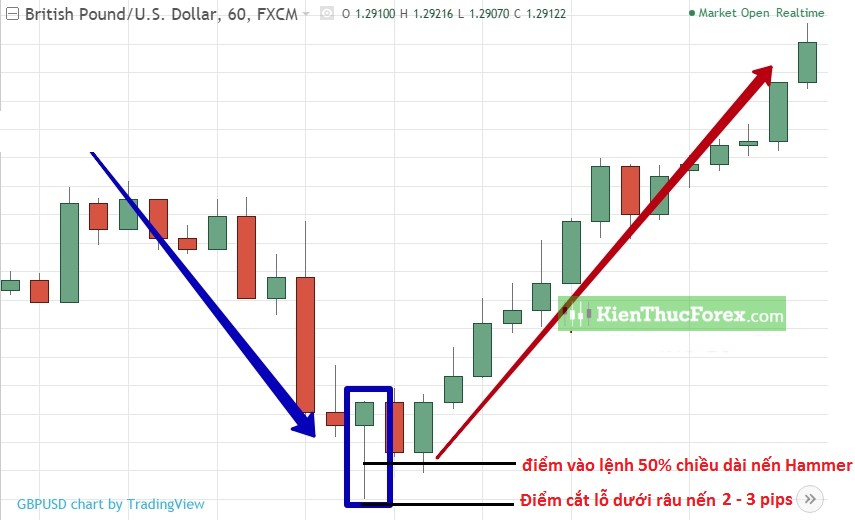

Hình ảnh trên là ví dụ về cặp GU ngay sau khi giảm giá mạnh và hình thành 1 cây nến Hammer giá đã đảo chiều và đi lên.

Các bạn cũng tìm điểm entry lệnh ở mức 50% độ dài cây nến Hammer và cắt lỗ phía dưới râu nến 1 vài pip để tránh trường hợp bị “ông thần” Market quét trong những lúc thị trường biến động.

Như có nói trước đó, nến Hammer xuất hiện nằm ở cuối mô hình giảm giá nhưng đôi khi vẫn có các Hammer “fake” cung cấp các tín hiệu sai.

Nên để tăng thêm độ chính xác, ngoài việc có nến Hammer xác nhận, bạn cũng nên bổ sung các yếu tố khác như xác định rõ xu hướng, xem xét các vùng giá trị chẳng hạn.

Cũng vì lẽ đó mà khung thời gian càng lớn từ H1 trở lên cho đến H4 hay D1 nến Hammer càng có giá trị hơn. Bạn cũng cần lưu ý, sử dụng khung thời gian nào thì phải đặt cắt lỗ/chỗ lời theo khung thời gian đó, mới tránh được các rủi ro không đáng có xảy ra.

4. Ví dụ và giải thích về mô hình nến búa Hammer

Ví dụ thứ 1: Cặp tiền tệ AUD/USD

Sau một chu kỳ giảm giá dài ngày tại khung D1 của cặp AUDUSD xuất hiện 1 cây Hammer, nhìn vào biểu đồ ta có thể thấy giá liên tục tăng cao, tạo được các HH (Higher High) và cũng vì là khung nến ngày nên độ chính xác mà Hammer mang lại là vô cùng tuyệt với.

Như bạn thấy AUDUSD đã được “phục hồi nhân phẩm” sau khi chạm đáy xã hội tăng 1 lèo gần 800 pips!

Do Hammer phụ thuộc rất nhiều vào vị trí của chúng trên biểu đồ giá nên các trader thường kết hợp hammer với 1 số indicator khác để tìm ra điểm chốt lời phù hợp như công cụ Fibonacci, hay điểm xoay Pivot hoặc các công cụ kháng cự, hỗ trợ.

Ví dụ 2: Khi Hammer chỉ là 1 nến Fake:

Như các bạn thấy, đây là biểu đồ vàng khung m15, xuất hiện 1 cây Hamer sau 1 đà giảm, tuy nhiên, thật đáng tiếc khi vàng chỉ lên được gần 20 pip thì ngay lập tức quay đầu giảm giá mạnh.

Đây cũng có thể được xem như là 1 cây Hammer fake, và như kienthuctrade có nói trước đó, bản thân 1 cây Hammer có thể sẽ không cho được kết quả chính xác, bạn cần phải kết hợp các yếu tố khác để tăng khả năng thắng của bạn lên cao hơn.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức Trading cũng như thông tin mới nhất từ các sàn forex nhé !

[ad_2]

Kiến thức Trading