[ad_1]

Sóng Elliot là một phương pháp phân tích kỹ thuật được áp dụng khá rộng rãi và phổ biến trong giới trader hiện tại.

Lý thuyết sóng Elliott có thể giúp các nhà đầu tư/đầu cơ phát hiện ra xu hướng thị trường và những giai đoạn điều chỉnh giá để ra quyết định “lướt sóng” chắc ăn hơn.

Trong bài viết này hãy cùng kienthuctrade tìm hiểu chỉ báo sóng Elliott là gì một cách toàn tập nhất nhé.

1. Sóng Elliott là gì?

Nguyên lý sóng Elliott được Ralph Nelson Elliott khám phá vào thập niên 1930. Thời đó ông Elliott đã nhận thấy rằng các thị trường chứng khoán không hành xử trong một kiểu hỗn loạn nào cả mà dao động trong một trật tự nhất định theo những chu kỳ có tính lặp lại, phản ánh những hành động và cảm xúc của con người được gây ra bởi những ảnh hưởng bên ngoài hoặc tâm lý đám đông.

Elliott giải thích rằng sự dao động lên hay xuống của tâm lý đám đông luôn luôn cho thấy những mô hình lặp đi lặp lại giống nhau theo các phân đoạn khác nhau cái mà sau đó, khi phân chia các phân đoạn đó ông đã đặt cho nó cái tên là “các bước sóng” nhờ đó Elliott đã khám phá bản chất phân đoạn của hành động thị trường.

Ông đã có thể phân tích các thị trường một cách chuyên sâu hơn, nhận diện những đặc trưng riêng biệt của những mô hình sóng đồng thời đưa ra những dự báo thị trường chi tiết dựa vào những mô hình sóng mà ông nhận diện.

Sự phân đoạn là những cấu trúc toán học trên một phạm vi thậm chí nhỏ song hoàn toàn tự lặp lại. Những mô hình mà Elliott khám phá được xây dựng theo cùng phương pháp.

Chẳng hạn mô hình sóng chủ (impulsive wave) thường đi theo xu hướng chính luôn thể hiện 5 bước sóng trong mô hình của nó. Trong một phạm vi nhỏ hơn thì mỗi một bước sóng chủ trong mô hình sóng chủ đó lại chứa 5 bước sóng nhỏ.

Trong mô hình sóng nhỏ này thì nó cũng tự lặp lại kiểu các bước sóng. Đó là hiện tượng sóng trong sóng.

Chỉ khá lâu sau thì sự phân đoạn mới được các nhà khoa học thừa nhận. Vào thập niên 1980, nhà khoa học Mandelbrot đã chứng minh sự tồn tại của sự phân đoạn trong cuốn sách “Hình học phân đoạn của tự nhiên” của ông.

Mandelbrot đã thừa nhận cấu trúc phân đoạn trong nhiều đối tượng và hình thái sự sống, một hiện tượng mà Elliott đã hiểu vào thập niên 1930.

Vào thập niên 1970, Nguyên lý sóng Elliott đã giành được sự phổ biến nhờ công trình nghiên cứu của Frost và Prechter. Họ đã xuất bản một cuốn sách nổi tiếng về sóng Elliott (một cẩm nang không thể thiếu đối với mọi học viên sóng Elliott).

Cuốn sách đó có tên là: “Nguyên lý sóng Elliott, chìa khóa mang lại lợi nhuận trong thị trường chứng khoán”, được xuất bản vào năm 1978.

Trong cuốn sách hai ông đã dự báo vào giữa cuộc khủng hoảng trong thập niên 1970 thì sẽ báo hiệu cho thị trường đầu cơ giá lên mạnh mẽ vào thập niên 1980.

Không chỉ họ đã dự báo chính xác mà chính Robert R. Prechter cũng dự báo về sự suy sụp của thị trường chứng khoán Mỹ năm 1987 một cách rất chính xác.

Sau nhiều năm nghiên cứu thì Elliott đã biết được cách vận dụng những mô hình sóng vào thị trường chứng khoán, bên cạnh đó ông cũng kết hợp dự báo theo tỷ lệ Fibonacci.

Những điều ông nghiên cứu đã được xuất bản trong vài cuốn sách đã đặt nền móng cho những người như Bolton, Frost và Prechter mà nhờ đó họ đã có những dự báo đem lại lợi nhuận không chỉ trong các thị trường chứng khoán mà tất cả các thị trường khác.

2. Điểm tương quan giữa sóng Elliott và Fibonacci

Nhân tiện nói luôn về mối quan hệ giữa sóng Elliott và dãy số Fibonacci. Sau khi phát minh ra Lý thuyết sóng Elliott thì người ta phát hiện ra một sự trùng hợp kỳ lạ. Đó là các nguyên lý sóng Elliott cũng tuân theo quy luật của dãy số Fibonacci.

Ralph Nelson Elliott khẳng định khi phát minh ra Lý thuyết sóng Elliott, ông không hề biết về dãy số Fibonacci cho đến khi nó gây chú ý cho Elliott nhờ Charles Collins.

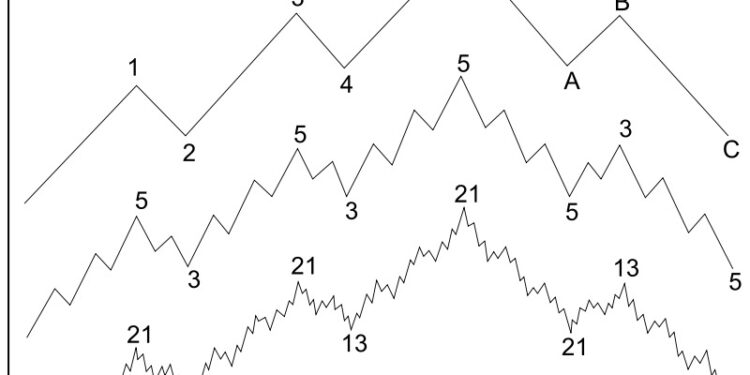

Các sóng tăng trong sóng đẩy là sóng 1, sóng 3, sóng 5….. chính là các con số nằm trong dãy số Fibonacci. Mỗi một con sóng điều chỉnh có thể phân chia ra thành 13 con sóng nhỏ hơn theo mô hình Fractals.

Tương tự, mỗi một con sóng đẩy có thể phân chia ra thành 21 con sóng nhỏ hơn theo mô hình Fractal. Tổng số sóng nhỏ trong một con sóng điều chỉnh lớn là 55 = (21 + 21 + 13) sóng.

Tổng số sóng nhỏ trong một con sóng đẩy lớn là 89 = (21 + 21 + 21 + 13 + 13). Xem hình dưới. Mà những con số 1, 3, 5, 7…..13, 21, 55, 89 đều là những con số nằm trong dãy số Fibonacci.

3. Lý thuyết sóng Elliott toàn tập

Trong mô hình bước sóng Elliott, giá cả thị trường thay thế giữa một giai đoạn bốc đồng hay giai đoạn “vận động”, và một giai đoạn điều chỉnh trên tất cả các quy mô thời gian của xu hướng, như hình minh hoạ.

Các mô hình liên kết để hình thành các cấu trúc năm sóng và ba sóng mà bản thân chúng nằm trong các cấu trúc sóng có quy mô lớn hoặc cấp độ cao hơn.

Lưu ý hầu hết các cấp độ thấp hơn có chu kỳ ba lý tưởng hóa. Trong chuỗi năm sóng nhỏ đầu tiên, sóng 1, 3 và 5 là sóng vận động, trong khi sóng 2 và 4 là sóng điều chỉnh. Điều này báo hiệu rằng vận động của sóng cao hơn một cấp độ là đi lên.

Nó cũng báo hiệu sự bắt đầu của chuỗi ba sóng nhỏ điều chỉnh đầu tiên. Sau 5 sóng lên ban đầu và ba sóng xuống, chuỗi này lại bắt đầu một lần nữa và tương tự bắt đầu mở ra theo cấu trúc 5 và 3 sóng mà nó nằm dưới một cấp độ cao hơn.

4. Các cấp độ của sóng Elliott

Sóng Elliott được chia ra 5 cấp độ như sau:

4.1. Sóng Elliott 1

Sóng một hiếm khi rõ ràng ngay từ đầu của nó. Khi sóng đầu tiên của một thị trường bò mới bắt đầu, những tin tức cơ bản là hầu như tiêu cực.

Xu hướng trước đó được coi là vẫn còn hiệu lực mạnh mẽ. Một số nhà đầu tư có dư giả tiền bạc và có tầm nhìn xa hơn, nhìn thấy những dấu hiệu tăng trưởng của thị trường đã bắt đầu mua vào. Thị trường có chút nhúc nhíc kèm theo khối lượng giao dịch tăng hơn.

Sóng 1 trong nguyên lý sóng Elliott bắt đầu hình thành từ đó. Nhưng ban đầu sẽ không rõ ràng và ít người nhận ra.

Tiếp đó, ngày càng có nhiều nhà đầu tư nhảy vào thị trường hơn làm cho giá cổ phiểu tăng mạnh hơn, kèm theo khối lượng cũng tăng mạnh hơn nữa.

4.2. Sóng Elliott 2

Sóng 2 điều chỉnh sóng 1, nhưng không bao giờ có thể mở rộng vượt ra ngoài điểm khởi đầu của sóng 1.

Thông thường, tin tức vẫn còn xấu. Khi giá kiểm tra lại mức thấp trước đây cảm tính “gấu” lại nhanh chóng được xây dựng, và “đám đông” nhắc nhở một cách ngạo mạn tất cả rằng thị trường gấu vẫn còn ở thế rất vững chắc.

Tuy nhiên, một số dấu hiệu tích cực xuất hiện cho những người đang tìm kiếm. Nhưng khác với những lần trước, thị trường không giảm quá sâu, thường là không giảm thấp hơn mức 61,8% kể từ khi sóng 1 hình thành, kèm theo đó là khối lượng giao dịch cũng thấp.

4.3. Sóng Elliott 3

Do thực lực của thị trường đã mạnh lên, tình hình kinh tế vĩ mô đã được cải thiện, tình hình kinh doanh của các doanh nghiệp cũng khả quan hơn nên tiềm năng tăng giá là có thật.

Các tin tức bây giờ là tích cực và các nhà phân tích cơ bản bắt đầu để nâng cao các ước tính thu nhập. Giá tăng một cách nhanh chóng, Bất cứ ai tìm kiếm “có được điều chỉnh không” có khả năng sẽ lỡ tàu.

Chính vì thế sóng 3 thường là sóng dài nhất trong mô hình sóng 5 – 3 của Lý thuyết sóng Elliott.

4.4. Sóng Elliott 4

Khi giá các loại cổ phiếu đã tăng mạnh thì một số nhà đầu tư đã mua vào trước đó bán ra để thu lời. Hành động này khiến cho thị trường tạm thời điều chỉnh xuống, nhưng sẽ giảm không nhiều, và sóng 4 thường giảm ít hơn 38.2% của sóng 3.

Khối lượng thấp hơn so với sóng 3. Đây là một nơi tốt để mua lại nếu bạn hiểu được tiềm năng phía trước cho sóng 5. Tuy nhiên, sóng 4 là thường làm nản lòng vì sự kém tiến bộ của chúng trong xu thế lớn hơn.

4.5. Sóng Elliott 5

Mặc dù thị trường bị điều chỉnh giảm ở sóng 4, nhưng niềm tin của các nhà đầu tư đã được củng cố trước đó.

Tin tức là hầu như tích cực và tất cả mọi người nghĩ là giá tăng khiến cho nhiều người bị tác động tâm lý mạnh, không muốn bỏ qua cơ hội mua vào. Một lần nữa giá cả các loại chứng khoán được đẩy lên cao.

Các nhà đầu tư dường như đã bị thị trường thôi miên và mua vào như điên, bất chấp những cảnh báo của các “chiên gia”. Nhưng đến cuối sóng 5 thì lực mua yếu dần và thị trường nhanh chóng chuyển hướng.

5. Mô hình sóng đẩy 5 – 3

Trong một chu kỳ tăng (uptrend) sẽ bao gồm 5 bước sóng tăng:

- Mô hình 5 sóng đầu tiên được gọi là sóng đẩy (impulse waves) – sóng 1, 3, 5

- Mô hình 3 sóng cuối được gọi là sóng điều chỉnh (corrective waves) – sóng 2 và 4

Với ba quy tắc (3-Rule) bắt buộc khi đếm sóng Elliott bao gồm:

- Sóng 3 không bao giờ được là sóng ngắn nhất trong số các sóng đẩy.

- Sóng 2 không bao giờ được vượt khỏi điểm hình thành sóng 1

- Sóng 4 không bao giờ được đi vào vùng của sóng 1.

Bên cạnh đó, có những chỉ dẫn giúp bạn đếm sóng đúng hơn. Không giống như 3 quy tắc trên, những chỉ dẫn này có thể bị sai. Đó là:

- Ngược lại, đôi khi, sóng 4 không thể đi xa hơn vùng kết thức của sóng 3. Đây gọi là hiện tượng sóng cụt (truncation).

- Sóng 5, thường sẽ vượt lên hoặc cắt xuống đường sóng xu hướng được vẽ song song từ sóng 3 với đường xu hướng nối điểm bắt đầu sóng 3 và sóng 5.

- Sóng 3 thường là rất dài, mạnh và mở rộng.

- Sóng 2 và sóng 4 thường sẽ bật lại từ các vùng Fibonacci Retracement.

Và ba hướng dẫn (3-Guideline):

- Khi sóng 3 là sóng dài nhất, sóng 5 sẽ xấp xỉ với sóng 1

- Cấu tạo sóng 2 và sóng 4 sẽ thay thế nhau – nếu sóng 2 là sóng hiệu chỉnh phức tạp & mạnh (sharp) thì sóng 4 sẽ hiệu chỉnh đơn giản & phẳng (fiat), hoặc ngược lại

- Sau 5 sóng đẩy tăng, sóng hiệu chỉnh (A, B, C) thường kết thúc tại vùng đáy của sóng 4 trước đó

6. Mô hình sóng điều chỉnh ABC

Sau khi 5 sóng đẩy kết thúc thì một chu kỳ điều chỉnh bắt đầu với tối thiểu 3 sóng giảm điều chỉnh (A-B-C hoặc a-b-c).

Quá trình điều chỉnh có thể phức tạp hơn tùy theo dạng sóng mà một số chu kỳ điều chỉnh có thể kéo dài hơn 3 sóng.

Theo Elliott, thì có đến 21 mô hình sóng điều chỉnh từ cơ bản đến phức tạp, nhưng hầu hết đều chỉ là triển khai tứ 3 mô hình chính dưới đây:

6.1. Mô hình Zig-Zag (Sóng Zig-Zag)

Là một dạng sóng điều chỉnh của sóng Elliott, cấu trúc là 5-3-5, thường bắt gặp chủ yếu ở sóng 2. Tuy nhiên, nếu gặp trường hợp sóng 2 đi ngang (sideway) thì khả năng zig-zag sẽ xuất hiện ở sóng 4 là khá cao, theo quy luật hoán đổi (alternation).

Điểm khác biệt giữa sóng zig-zag và flat là cấu trúc, và sóng B không thể trở lại điểm xuất phát của sóng A trong trường hợp của sóng zig-zag.

6.2. Mô hình phẳng (Sóng Flat)

Là một dạng sóng điều chỉnh của sóng Elliott theo cấu trúc 3-3-5, thường gặp ở sóng 2, 4 và các sóng A, B, C theo chu kỳ điều chỉnh, bao gồm 3 dạng chính: Regular Flat, Expanded Flat và Running Flat.

Trong mô hình phẳng, chiều rộng của các sóng thường ngang nhau, với sóng B ngược đầu sóng A và sóng C ngược với B. Lưu ý đôi khi sóng B vẫn có thể vượt qua điểm bắt đầu sóng A.

6.3. Mô hình tam giác (Sóng Triangle)

Là mô hình sóng điều chỉnh với cấu trúc 3-3-3-3-3, thường gặp nhất ở sóng 4 của chuỗi 5 sóng đẩy, hoặc sóng B của chuỗi sóng điều chỉnh A-B-C.

Trong một số trường hợp thì Triangle là kết thúc của giai đoạn điều chỉnh (corrective phase) và điểm phá vỡ sẽ là bắt đầu cho một giai đoạn tăng trưởng mới.

Triangle được tạo bởi 5 sóng đi ngược với xu hướng ban đầu và trong trạng thái đi ngang. Tam giác này có thể là tam giác cân, tam giác tăng, tam giác giảm hoặc tam giác mở rộng.

7. Quy tắc đặt tên sóng của Elliott

Lý thuyết sóng Ellitott đã đặt tên cho một chuỗi các sóng từ lớn nhất đến nhỏ nhất như:

- Siêu chu kỳ lớn – Grand Supercycle

- Siêu chu kỳ – Supercycle

- Chu kỳ – Cycle

- Chính – Primary

- Trung gian – Intermediate

- Nhỏ – Minor

- Vụn vặt – Minute

- Rất vụn – Minuette

- Siêu vụn – Sub-minuette

Một sóng siêu chu kỳ lớn thì được cấu thành từ các sóng siêu chu kỳ. Một sóng siêu chu kỳ được cấu thành từ nhiều sóng chu kỳ.

Một sóng chu kỳ được cấu thành từ các sóng chính. Một sóng chính được cấu thành từ các sóng trung gian. Một sóng trung gian được cấu thành từ các sóng nhỏ.

Một sóng nhỏ được cấu thành từ các sóng vụn. Một sóng vụn được cấu thành từ các sóng rất vụn. Một sóng rất vụn được cấu thành từ các sóng siêu vụn.

8. Mẹo nhỏ khi sử dụng sóng Elliott

- Lý thuyết sóng Elliott cần được xem như một phần của hệ thống thay vì một hệ thống giao dịch độc lập.

- Để đếm sóng chính xác, bạn nên cần sự hỗ trợ đa khung thời gian.

- Luôn theo dõi tính chu kỳ của thị trường theo thời gian.

- Cần nhớ rằng thị trường hoàn toàn có thể bị thao túng.

- Đừng áp đặt cách dùng sóng Elliott, bạn cần sự linh hoạt.

9. Ứng dụng chỉ báo sóng Elliott vào trong đầu tư

- Xác định xu hướng: Giai đoạn sóng đẩy (impulsive phase) thường có cấu trúc 5 sóng, không bao giờ là 3. Do đó, khi phát hiện một giai đoạn tăng hoặc giảm với cấu trúc 5 sóng nhỏ bên trong thì có thể nắm bắt được xu hướng của thị trường đó.

- Xác định vùng đảo chiều: Sau khi xác định xu hướng với 5 chuỗi sóng, trader có thể chờ đợi giai đoạn điều chỉnh lớn diễn ra và kết thúc. Thường giai đoạn điều chỉnh kết thúc tại mức 50% và 61.8% của dãy Fibonacci Retracement.Trong trường hợp sóng tăng mạnh và dốc, thì mức 38.2% sẽ là mức điều chỉnh và tạo đáy lý tưởng của giá. Từ đó, trader có thể quan sát diễn biến tại các vùng này trước khi ra quyết định đầu tư.

10. Điểm tương đồng giữa lý thuyết sóng Elliott và lý thuyết Dow

Hãy nói về mối liên hệ giữa ý tưởng của Elliot về năm sóng tăng và ba kỳ tăng của Dow trong thị trường đầu cơ giá lên. Rõ ràng là ý tưởng về 3 sóng tăng đi cùng 2 sóng hiệu chỉnh của Elliott tương thích với lý thuyết Dow.

Rõ ràng là chịu ảnh hưởng từ lý thuyết Dow, Trong Lý thuyết Dow có Ba cấp độ của một xu hướng lớn thì trong nguyên lý sóng Elliott có Cấu trúc sóng dạng Fractal – Sóng trong sóng.

Tuy nhiên Elliott nói rằng, nguyên lý sóng Elliott là một “phụ trưởng cần thiết của Lý thuyết Dow” và cho rằng nó phát triển chi tiết hơn, sâu hơn cho Lý thuyết Dow.

11. Sóng Elliott nâng cao

Dưới đây kienthuctrade sẽ hướng dẫn bạn 3 cách giao dịch với sóng Elliott nâng cao

11.1. Cách giao dịch với sóng số 3

Sóng số 3 có đặc tính di chuyển mạnh và xa, kích thước thường hơn 161.8% so với sóng số 2 hay sóng số 1. bạn sẽ có được lợi nhuận lớn hơn nếu bắt được đợt sóng này.

Thao tác này tạo ra một điểm vào lệnh hoàn hảo. Trong một chu kỳ giá tăng, khi bạn đặt lệnh limit order trong khoảng 50% – 61.8% của sóng số 1.

Take profit sẽ là mức 161.8% tính từ điểm kết thúc của sóng số 2 (dùng Fibonacci extensions), trong khi điểm đặt stop loss sẽ được đặt ở điểm khởi đầu sóng số 1.

Để vào lệnh với sóng số 3, thông thường sẽ chờ cho sóng số 2 hồi phục tại mức 50%, 61.8% của sóng 1.

11.2. Cách giao dịch với sóng 5

Bạn có nhớ 3 quy tắc quan trọng của sóng Elliott hông? Quy tắc quan trọng nhất đó là sóng 5 không nên có kích thước tương đương với sóng 1.

Điều này giúp bạn có thể dự đoán chiều dài của sóng 5 sau khi đã có mô hình sóng 1 trên chart.

Sau khi mô hình sóng hoàn thành sóng 4, bạn sẽ nhận biết đuợc chiều dài của sóng 5 tương đương 61.8% chiều dài sóng 1. Một khi giá đã có biểu hiện đảo chiều ở cuối sóng 5, chúng ta sẽ nhắm TP tại mức 38.2% của toàn bộ chu kỳ sóng đẩy Eliiott (từ sóng 1 đến sóng 5).

11.3. Cách giao dịch với sóng hồi ABC

Trong số các kiểu sóng điều chỉnh, mô hình flat pattern là mô hình phẳng xuất hiện nhiều nhất. Trong Elliott tìm thấy không ít nhất 10 mẫu hình sóng có dạng mô hình phẳng.

Tuy nhiên, bạn cần phải xác định đúng sóng hồi a, và điều kiện để nó có thể chứng tỏ đây là mô hình phẳng. Sóng a phải thể hiện sự điều chỉnh (corrective wave), nếu sóng a mạnh (impulse wave), đây có thể không phải là mô hình phẳng để bạn vào lệnh.

Để trade mô hình sóng phẳng, bạn phải sử dụng sóng hồi b trong bộ ba sóng hồi a-b-c. chúng kỳ vọng sóng hồi b đạt mức 61.8% của sóng a, và như thế cũng đã đủ để ta kiếm lợi nhuận.

Theo dõi website của chúng tôi thường xuyên để cập nhật những bài học hữu ích nhất về kiến thức Trading cũng như thông tin mới nhất từ các sàn forex nhé !

[ad_2]

Kiến thức về coin